Frontaliers mariés : le courrier des impôts arrive, quelles démarches ?

Publié

par

CaptainListe

le 03/10/2017 à 15:10

Dès ce mardi 3 octobre, l’Administration des Contributions directes (ACD) va envoyer 150.000 lettres aux contribuables non-résidents mariés et salariés (ou pensionnés).

Plusieurs types de courriers envoyés aux frontaliers mariés

Dans cette lettre, l’ACD proposera un taux de retenue d’impôt (basé sur une estimation du revenu probable de 2018), qui pourrait être inscrit sur la fiche de retenue d’impôt 2018.

Or, si les informations nécessaires à l’établissement d’un taux ne sont pas disponibles, le courrier ne mentionnera pas de proposition de taux.

Plusieurs options proposées aux non-résidents mariés

Dans le cas où le courrier envoyé aux frontaliers mariés mentionne un taux d’imposition, le salarié/pensionné a trois possibilités :

1. Il accepte le taux proposé * → il doit renvoyer l’annexe du courrier à l’ACD ou via guichet.lu avant le 31 octobre 2017 ;

2. Il n’accepte pas * → il doit saisir ses données (formulaire, justificatifs, etc.) via guichet.lu pour renseigner ses revenus avant le 31 octobre 2017 et choisir entre l’imposition collective (classe 2) ou individuelle (pure ou avec réallocation = classe 1), afin d’avoir un taux de retenue personnalisé ;

3. Il ne répond pas → sans retour avant le 31 octobre 2017, la classe d’impôt 1 sera automatiquement inscrite sur la fiche de retenue d’impôt pour 2018.

♦ A savoir que les demandes déposées en ligne sur guichet.lu seront traitées prioritairement par l’Administration des contributions directes.

Dans le cas où le courrier envoyé aux frontaliers mariés ne mentionne pas de taux d’imposition, le salarié/pensionné a deux possibilités :

4. Il doit saisir ses données * (formulaire, justificatifs, etc.) via guichet.lu pour renseigner ses revenus avant le 31 octobre 2017 et choisir entre l’imposition collective (classe 2) ou individuelle (pure ou avec réallocation = classe 1), afin d’avoir un taux de retenue personnalisé ;

5. Il ne répond pas → sans retour avant le 31 octobre 2017, la classe d’impôt 1 sera automatiquement inscrite sur la fiche de retenue d’impôt pour 2018.

→ Les réponses doivent parvenir avant le 31 octobre 2017 pour une prise en considération du nouveau taux au 1er janvier 2018.

| * Les options “accepter le taux proposé” (point 1.) et saisie des données sur guichet.lu (point 2. et 4.) sont des choix possibles uniquement si au moins une des conditions d’assimilation est remplie par au moins un des conjoints non résident. Les options 3. et 5. et donc l’imposition en classe 1, sont les seules possibles si les conditions d’assimilation ne sont remplies par aucun des conjoints. |

Attention, pour l’année fiscale 2018, le choix de la méthode d’imposition peut être fait jusqu’au 31 mars 2019. Au-delà de cette date, le choix effectué est irrévocable.

A noter qu’un simulateur a été mis en place pour les contribuables sur le site de Guichet.lu.

Quelles sont les conditions d’assimilation au contribuable résident ?

Pour être assimilé fiscalement au résident :

- il faut qu’au moins 90 % des revenus mondiaux d’un des conjoints (non-résident marié) soient imposables au Luxembourg, ou

- que ses revenus nets annuels non soumis à l’impôt sur le revenu luxembourgeois soient inférieurs à 13.000 euros.

- les frontaliers belges peuvent aussi être assimilés fiscalement au résident si au moins 50 % des revenus professionnels des deux conjoints sont imposables au Luxembourg.

Pour rappel, les contribuables qui ont opté pour être assimilés fiscalement au résident sont obligés de remplir une déclaration d’impôt au Luxembourg.

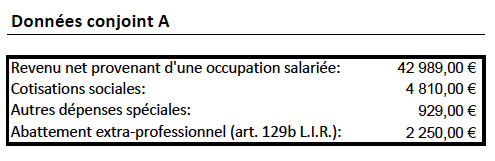

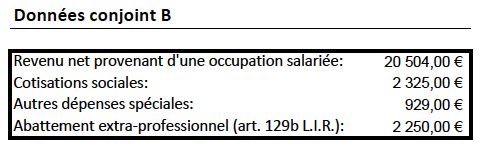

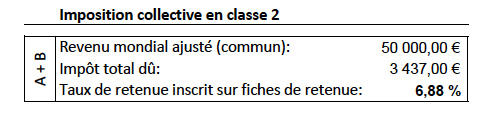

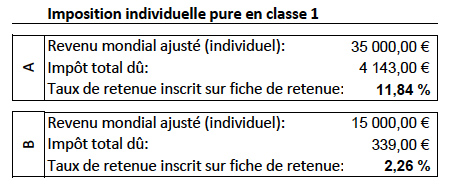

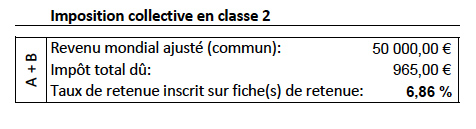

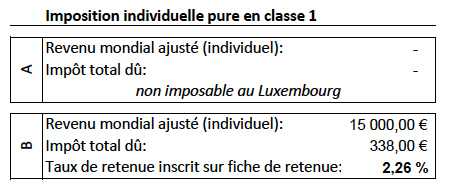

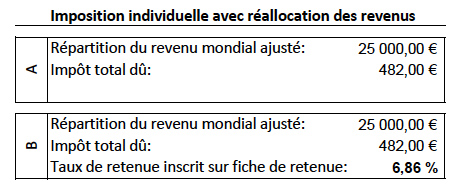

Exemples de l’ACD

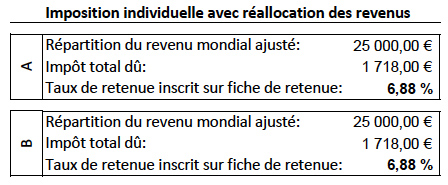

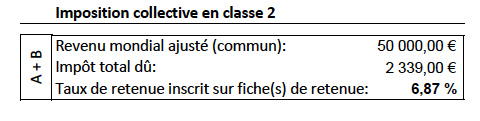

Exemples d’impositions lorsque les contribuables non résidents mariés exercent tous les deux leur activité au Luxembourg

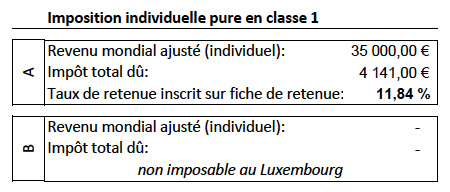

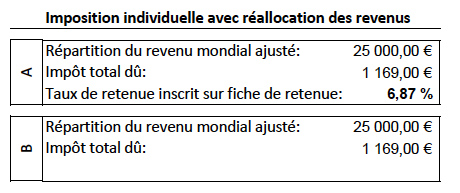

Exemples d’impositions lorsque le contribuable marié non résident A exerce son activité au Luxembourg et B à l’étranger

Exemples d’impositions lorsque le contribuable marié non résident A exerce son activité à l’étranger et B au Luxembourg

Plus d’informations sur le site de l’Administration des contributions directes et sur guichet.lu. A noter qu’une helpline téléphonique a été ouverte au (00 352) 40 800 71 72.

Pour laisser un commentaire veuillez vous connecter ou inscrivez-vous.

Karinesteph

bonjour,

Nous avons choisi la classe 2 mais on se demandait quand devra t'on faire la fameuse declaration d'impot ? a quelle date? comment cela se passe t'il ?

lasoph

@fredodido69

la libre circulation prévue par les accords de Schengen permet la libre circulation et vous pouvez vous installer dans le pays que vous voulez. Mais, en dehors des études supérieures, il faut être résident pour fréquenter une école du pays. Ca ne me pose aucun problème qu'un belge vienne habiter en France, y scolarise ses enfants mais dans ce cas, il devrait payer ses impôts en France pour participer au financement des infrastructures publiques dont il profite.

L'axe le plus emprunté par les frontaliers, belges, luxembourgeois, néerlandais est l'A31 non payante et financée avec mes impôts. Les autoroutes payantes en France sont des concessions privées payées au même tarif par les français que par les étrangers. je ne vois pas quelle compensation il y aurait à avoir dans ce cas-là.

Tant mieux si le gouvernement luxembourgeois aide financièrement la Belgique. Quand tout récemment le Président Macron est venu parler d'une compensation légitime au gouvernement luxembourgeois, il s'est fait envoyer bouler...

Le Luxembourg n'a jamais traité de manière égalitaire résidents et non résidents : il y a eu suffisamment de condamnation de ce pays par la Cour de Justice européenne pour en témoigner.

Un exemple encore en vigueur : le résident luxembourgeois dont la fille vient faire ses études à Nancy a droit à une bourse de mobilité (attribuée quand on étudie dans un pays différent de celui de son lieu de résidence parce que comme tout le monde le sait les résidents luxembourgeois étudient beaucoup au Luxembourg...) de laquelle on défalque l'allocation logement attribuée par la France (égalité entre citoyens européens). Mais celui qui réside en France dont la fille est étudiante à Paris (ça coûte un peu cher en logement...), n'a pas droit à la bourse de mobilité et on lui déduit aussi l'allocation logement. Encore une condamnation à venir... Mais pas gênant à chaque condamnation, il y a une nouvelle loi qui va toujours dans le même sens jusqu'à la condamnation suivante...

Donc, je suggère que la France dénonce toutes les conventions existantes avec le Luxembourg qui sont en notre défaveur et demande au niveau européen que soit appliquée à tous les frontaliers la même convention que celle qui existe entre la France et l'Allemagne : les travailleurs frontaliers paient leur impôt dans leur pays de résidence, celui dans lequel il vote et peuvent (si peu) influer sur la politique fiscale.

Nicobol

Votre argument sur la scolarisation et le lieu de résidence est faux. Je suis moi-même résident français et ma fille est dans le secondaire en Belgique.

De plus, dans toutes vos diatribes vous faites de votre cas une généralité.

Comme dit, je suis résident francais mais me soigne et consomme au Luxembourg (je n'utilise donc jamais la sécurité sociale française)

Je paie une taxe d'habitation, qui contrairement à ce que vous dites, ne disparaitra pas pour la majorité des travailleurs frontaliers car ceux-ci dépassent les seuils de revenus pour son exemption.

Cette mesure fiscale rétablit une équité mais bien entendu ceux qui profitaient auparavant vont y perdre sur leurs revenus nets. Il est logique que c'est personnes râlent mais en aucun cas qu'ils remettent en cause une réforme fiscale qui tend à restaurer une équité entre résidents et non-résidents.

lasoph

@mnms

la taxe d'habitation est un impôt qui est bien loin de pouvoir financer tout ce que vous dites (rien n'entre dans le budget de l'Etat : ni dans l'Education, ni dans la Police ou la Justice par exemple, ni même les routes que vous empruntez). Il va d'ailleurs être supprimé...

Vous croyez vraiment que le Luxembourg rembourse les frais de sécurité sociale (maladie, chômage) à la France ? Sur l'assurance maladie, les coûts les plus importants sont les coûts d'hospitalisation qui ne sont pas déterminés par patient mais selon les actes réalisés par les hôpitaux pour leur financement par l'assurance maladie. C'est impossible de refacturer le réel, il y a juste une compensation calculée entre états européens sur des bases statistiques qui sont bien loin du compte.

Mon mari va certainement d'ici peu travailler ailleurs qu'au Luxembourg avec une qualité de vie très largement améliorée et d'ici là comme bien d'autres couples dans notre cas, nous allons nous séparer pour raisons fiscales : c'est un calcul à faire...

Les frontaliers français qui travaillent en Allemagne paient leur impôt... en France et rien à l'Allemagne, et inversement !! Une règle à généraliser à toute l'Union européenne non ?

@david

Fumisterie totale !!!

ACD nous laisse uniquement 3 semaines pour régulariser la situation fiscale ?

De qui se moque-t-on, après 4 lectures du courrier, situation incompréhensible !

N'inporte quoi explications incorrectes des contributions, attention pour tous les frontaliers mariés

je pense qu'ils veulent que un maximum de frontaliers abandonnent le sujet pour se retrouver en Classe 1 !!!

Le simulateur ne fonctionne pas correctement ?

La situation de salaire du conjoint ou conjointe à signaler n'est pas adaptée ou bien mal adaptée dans la rubrique à remplir sur le site ?

Que fait L'ACD de l'impôt payer en France sur le revenu étranger ? normalement il doit être défalquer

chose faites à l'inverse pour les contributions Françaises !

Je considère qu'il est normal que les frontaliers soient fiscalisés comme les résidents luxembourgeois alors dans ce cas bien précis l'état Luxembourgeois doit rester impartiale et surtout transparent afin que nos travailleurs frontaliers obtiennent les mêmes droits et un régime fiscale égale aux résidents ?

Pour le moment ceci n'est pas le cas et j'espère que les syndicats et surtout les associations relèvent le défi rapidement sinon on va se faire raser à sec comme des gentils moutons !!!

David .

fredodido69

@lasoph...

Ce n'est pas vrai que le Luxembourg refuse d'intervenir dans les finances publiques d'un autre pays, ils le font en Belgique...

Au niveau de l'enseignement... d'après les Accords de Schengen, on peut aller à l'école où on veut... il y a des Français qui envoient leurs enfants à l'école en Belgique (et surement des Belges qui vont à l'école en France)... de même il y a des Luxembourgeois qui envoient leurs enfants dans des écoles Françaises, Belges ou Allemandes...

Enfin au niveau des infrastures routières... la France avec ses autoroutes payantes... devrait également payer des dédommagements à ses pays voisins... Je dis ça, je dis rien...

mnms

@lasoph La Sécurité Sociale Française se fait rembourser par le Luxembourg tous les frais concernant les travailleurs frontaliers ! Qu'on se le dise une fois pour toutes.

Les frontaliers paient en France la taxe d'habitation qui comme vous semblez l'ignorer permet de financer les services publics au niveau des communes, elle contribue notamment au financement des dépenses sociales et scolaires, à celui des équipements sportifs et culturels ainsi qu'à l'entretien de la voirie...

Les problèmes sur le réseau ferroviaire ne sont pas uniquement de la responsabilité de la CFL.

Si vache à lait il y a ce sont les célibataires...

Si vous considérez être une vache à lait, pourquoi votre conjoint ne travaille-t-il pas en France ?..

danalain

Bonjour,

LE SIMULATEUR NE FONCTIONNE PAS!!!!

danalain

Comme toujours , une réforme fiscale n'est jamais faite dans l'intérêt du contribuable...cette réforme est tellement obscure qu'il faut s'attendre, dans tous les cas à se faire b....r! Je suis tout à fait d'accord avec les propos de "lasoph".

Sur le courrier de l'ACD ,que j'ai reçu, un taux de retenue d'impôt est indiqué.

-A quoi correspond ce taux??

-est ce que cela veut dire que si je me déclare en "classe 1" , mon revenu annuel est multiplié par ce taux et cela me donnera le montant des impôts à payer?

Parmi les travailleurs non résidents , n'y a t'il pas des avocats fiscalistes qui pourraient nous aider ou tout du moins nous "éclairer" sur cette réforme...

Merci

jeanmi004

Le simulateur mis à disposition sur le site guichet.lu ne fonctionne pas si le salaire perçu au Grand Duché est inférieur à 90% du revenu total du ménage. En fait, rien n'est clair dans cette situation. Le courrier reçu n'explique pas grand chose. La manière dont l'état Grand Ducal considère les frontaliers par rapport à cette réforme fiscale est scandaleuse. Nous serons tous la vache à lait des résidents luxembopurgeois qui, eux, voient leur situation fiscale s'améliorer. Je pense que l'Etat Luxembourgeois veut simplement qu'un maximum de frontaliers opte pour la Classe d'impôt 1, ce qui est fortement déconseillé pour les frontaliers mariés dont le conjoint perçoit un salaire dans le pays de résidence.

soso57c

Bonjour,

je viens de recevoir la lettre de l'Etat luxembourgeois, elle indique un taux qui je pense ne correspond plus à ma situation. Je travaille au Luxembourg et mon mari en France. Jusqu'ici je gagnais plus que mon mari, mais ça n'est plus le cas cette année.

Je ne sais donc pas quel choix faire... Le simulateur mis en ligne sur le site guichet.lu ne fonctionne pas. Je ne parviens pas à aller au bout de la simultation.

Quelqu'un sait si c'est plus avantageux de rester un classe 1, si le conjoint gagne plus que le contribuable imposé ? ou s'il vaut mieux tout de même demander à rester en classe 2 ? ?

Je ne parviens pas à savoir quel taux me serait appliquer dans les 2 situations !?

Merci d'avance

StratocastFlo

Bonjour,

J'ai une petite question si quelqu'un aurait la réponse. Je suis résident français, marié, salarié au Luxembourg, mon épouse ne travaille pas mais j'ai une activité complémentaire d'indépendant en France.

On parle d'un plafond de 13 000€ net, donc les cotisations sociales de 24,50% que je paie au Luxembourg sur mon activité d'indépendant (loi européene, tout se paie dans un seul pays, celui où est exercé l'activité principale) sont à déduire ? Auquel cas, le plafond de CA tournerait plus autour de 17 200€ ?

Merci d'avance si quelqu'un à la réponse. Sinon, j'appelerai les impôts ! :)

cédric_simonin

Bonsoir,

Je viens de recevoir le courier avec une proposition de taux. Ma femme et moi sommes mariés et 100% de nos revenus viennent du Luxembourg. La lettre n'est pas très claire à ce sujet là. Quels sont mes possibilités ?

Merci d'avance,

lasoph

"rage taxatoire française" ?? Pas de "rage taxatoire" de la part du Luxembourg ? Petit rappel : un frontalier non-résident français en l'occurrence, puisque c'est ce pays qui est visé dans votre commentaire, utilise tous les services publics français : école gratuite, infrastructures routières, établissements de santé et rien de tout ça au Luxembourg mais il paie ses impôts au Luxembourg !!! Il paie aussi ses cotisations sociales. Or en dehors de prestations familiales de quoi bénéficie-t-il ? Il est remboursé par l'assurance maladie française et s'il est au chômage c'est Pôle Emploi qui le rémunère !... Et qui paie pour tous ses avantages : les salariés français dont les conjoints non résidents qui vont maintenant voir leur revenu imposé !... Que le revenu mondial soit pris en considération dans le pays de résidence : normal on y vit et on y bénéficie de tous les services publics. Mais qu'il soit pris en considération dans un pays dont on ne bénéficie de rien et toujours moins que les résidents pour des prestations qui devraient être identiques (voir les condamnations multiples par la Cour de Justice Européenne), c'est plus que de la "rage taxatoire", c'est du racket !!

Assez à cette désinformation constante ! Non il n'y a pas d'égalité de traitement entre les résidents et les non-résidents. Cette réforme fiscale n'avantage que les résidents et les couples travaillant à 2 au Luxembourg sur le dos des salariés des pays frontaliers. Moi en tant que salariée française et résidente en France, je ne trouve pas anormal de payer des impôts en France qui est le pays qui m'a formée et dont je bénéficie de toutes les prestations. Mon mari, salarié luxembourgeois devrait bénéficier d'un abattement sur son imposition et sur ses charges sociales car il ne bénéficie que très peu des prestations financées par ces prélèvements. Et il n'y a aucune raison que mon salaire soit pris en considération alors que je ne bénéficie d'aucun service public luxembourgeois.

Autre exemple : le Luxembourg est un des rares pays européens (peut-être même le seul) où les charges liées au trajet domicile-lieu de travail ne sont pas retirées du revenu imposable.

Autre rappel : grâce au dumping fiscal qu'il pratique allègrement, le Luxembourg a fait venir dans son pays beaucoup d'entreprises qui lui paient leur impôt sur les sociétés et l'enrichissent. Or comment fonctionneraient ces entreprises sans les salariés frontaliers ? Et la question va commencer sérieusement à se poser car certains ont commencé à faire leur calcul : alors qu'en zone frontalière il était difficile de recruter, dans mon entreprise nous avons une forte recrudescence de candidatures spontanées de salariés luxembourgeois et du personnel très qualifiés.

Le Luxembourg a-t-il cherché à construire des logements sociaux pour tous ces salariés nécessaires au fonctionnement des entreprises qui l'engraissent ? Que nenni, il préfère que ces salariés s'agglutinnent à ses frontières !... Et on fait en sorte que le logement et donc la résidence ne soit possible que pour les plus riches !

Or le Luxembourg refuse de payer une contribution aux pays frontaliers qui doivent utiliser leurs finances publiques pour tous ces salariés. Pire encore, il ne sait même pas entretenir son réseau ferré : 2 déraillements de train mortels et des retards à répétition qui se répercutent sur notre réseau !

Alors moi, salariée française j'en ai assez d'être la vache à lait du Luxembourg : je ne veux plus payer d'impôts et encore moins de cotisations sociales pour qu'une minorité en profite à notre détriment, marre de voir mes trains avoir du train pris à cause de problème sur le réseau luxembourgeois,, marre de voir notre réseau routier saturé. Marre de voir que le Luxembourg a toujours tout fait pour léser les non résidents (cf bourses).

La demande de compensation du gouvernement français était plus que légitime, comme cela se pratique avec la Suisse. Ce n'est qu'un juste retour des choses ! Et j'espère qu'il va dénoncer tous les accords qui existent en terme de sécurité sociale : que les travailleurs luxembourgeois paient leurs soins, qu'ils paient l'école publique puisqu'ils sont souvent si nombreux à "cracher" sur tous les avantages que leur offrent leur pays de résidence.

Nous sommes plusieurs à vouloir créer une association qui va défendre ce point de vue.

Et travailleurs frontaliers, faites bien vos calculs et les contraintes de temps perdus que vous imposent votre job au Luxembourg. Chez nous le calcul a été fait et comme l'emploi repart en France, il y a plein de propositions intéressantes. Je ne désespère pas de ne plus être très rapidement la vache à lait de l'imposition du Luxembourg. Mais je ne veux plus que nos cotisations sociales soient ainsi utilisées. Elles doivent être exclusivement réservées aux salariés d'entreprises françaises ou à leur conjoint.

funwave3

Bonjour,

je partage tout à fait votre analyse, depuis trés longtmpes d'ailleurs. Mais je crois que nous n'avons pas le choix. Cela dit, si vous connaissez une asso ou un groupe de travail sur le sujet afin de remonter ces arguments, je suis preneur, je ne sais pas si cela existe déjà,

Cdt,

bonsai

quelqu'un peut il m'expliquer la différence entre ces deux situations?

Cas N° 1 : Exemples d'impositions lorsque le contribuable marié non résident A exerce son activité au Luxembourg et B à l'étranger

Cas N°2 : Exemples d'impositions lorsque le contribuable marié non résident A exerce son activité à l'étranger et B au Luxembourg

si je comprends bien dans le cas N° 1 lorsque A travaille au lux donc en supposant 90% des revenus du menage et B travaille à l'étranger le montant de l'impot mondial en classe 2 sera de 2339€?

A l'inverse dans le cas bien dans le cas N°2 lorsque A travaille à l'étranger c'est à dire ailleurs que le lux et que B travaille au lux le montant de l'impot mondial en classe 2 ne sera que de 986€?

mikylux

Un revenu "mondial" (pour un individu ou un couple, suivant la taxation d'un ou des 2 conjoints) comportent toutes les sortes de revenus, quelles que soit leurs origines géographiques ou leur nature, au-delà des salaires: ils ne seront pas "retaxés" si ils l'ont déjà été, mais donnent une bonne idée de la "richesse" de l'individu ou du couple: cela peut donc être bien supérieur à la somme des salaires!

Si vous construisez une maison en couple, vous avez acheté le terrain (qui vous apporte un revenu = 0) et vous construisez, à crédit, votre maison: votre crédit vous donne "des revenus négatifs" = un coût qui peut, dans certaines conditions, être déduit de votre "richesse annuelle".

Votre impôt concerne vos revenus, pas votre capital: il peut ajouter ou retrancher, si tout est clairement expliqué!

Le Luxembourg n'est pas la France: il n'y a pas de "rage taxatoire" mais donc, aucune raison ou excuse pour mentir. Ce pays n'était pas obligé de vous assimiler à des résidents que vous n'êtes pas: abuser de ce désir d'égalité de traitement plus juste pour se faire moins riche qu'en réalité n'aboutira qu'à la disparition de ce "statut": les malhonnêtes auront vécu et gagné contre les plus honnêtes qui y perdront.

meme2

Est-ce possible de demander a etre impose en classe 1 a la source et de regulariser sa situation avec une declaration par la suite ?

iso9001

Je trouve que les délais sont vraiment courts. On est le vendredi 6 octobre et je n'ai toujours pas reçu ce courrier. Dans le meilleur des cas, il me reste trois semaines pour faire mon choix.

@meme2 Oui: il suffit de ne pas répondre au courrier (ou de répondre en dehors du délais). Par défaut, c'est la classe 1 qui sera appliquée. Ensuite, tu fais une déclaration (avant le 31 mars de l'année suivante, important !) afin de régulariser la situation.