Déclaration fiscale française : un peu d’aide ?

Publié

par

EddyThaux

le 19/05/2020 à 11:05

5 commentaires

Si vous êtes résident français, la déclaration est obligatoire

Le frontalier qui travaille au Grand-Duché du Luxembourg et habite en France est obligé d’établir une déclaration fiscale annuelle dans son pays de résidence, quelle que soit sa situation familiale.

Les revenus perçus au Luxembourg ne seront pas imposables. Ils seront additionnés aux revenus luxembourgeois et serviront à déterminer le revenu global du foyer, pour appliquer ce qu’on appelle le taux effectif. Ainsi, seuls les revenus perçus en France seront imposés selon ce taux.

Pour rappel, vous pouvez recevoir un crédit d’impôt, même si vous n’avez pas de revenus provenant de France. Vous pouvez consulter notre Guide des impôts 2020, à partir de la page 67.

La case à ne pas confondre et celle pour les comptes à l’étranger ?

Conseil n°1 : Lorsque vous ferez votre déclaration, si vous percevez uniquement des revenus provenant du Luxembourg où les impôts sont prélevés à la source, il faut bien faire attention à ne pas cocher la 4ème case intitulée “Déclaration des revenus 2019 encaissés à l’étranger…..” N°2047.

Conseil n°2 : Si vous avez un compte à l’étranger, vous devez cocher la case “Déclaration d’un résident d’un compte ouvert hors de France”. Ensuite, il vous sera demandé de remplir les numéros de compte sur l’annexe 3916.

Il faudra remplir la case 8UU de la déclaration n°2042 et EN PLUS, compléter le formulaire 3916.

Quelle est la case à cocher pour déclarer ses revenus provenant du Luxembourg ?

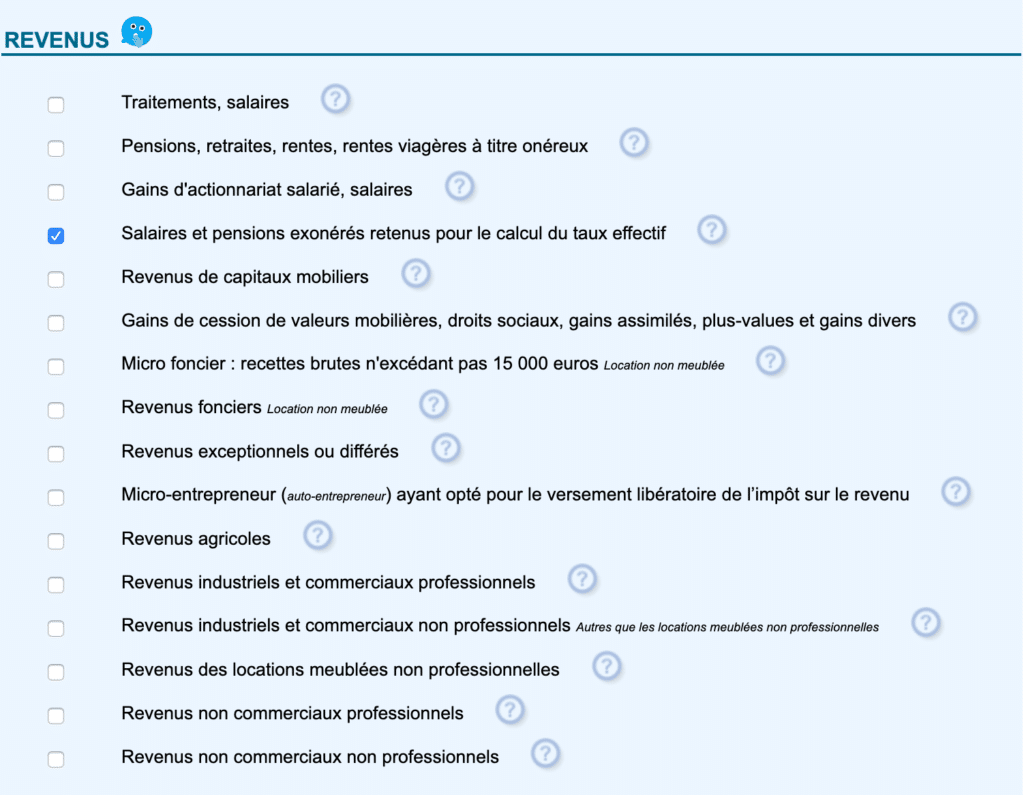

En navigant dans les différentes pages, vous tomberez sur cet écran. Il faudra cocher la 4ème ligne “Salaires et pensions exonérés retenus pour le calcul du taux effectif”. C’est cette case qui vous permettra de déclarer vos revenus provenant du Luxembourg, sur les lignes 1AC à 1DC.

Quel montant devez-vous mettre ?

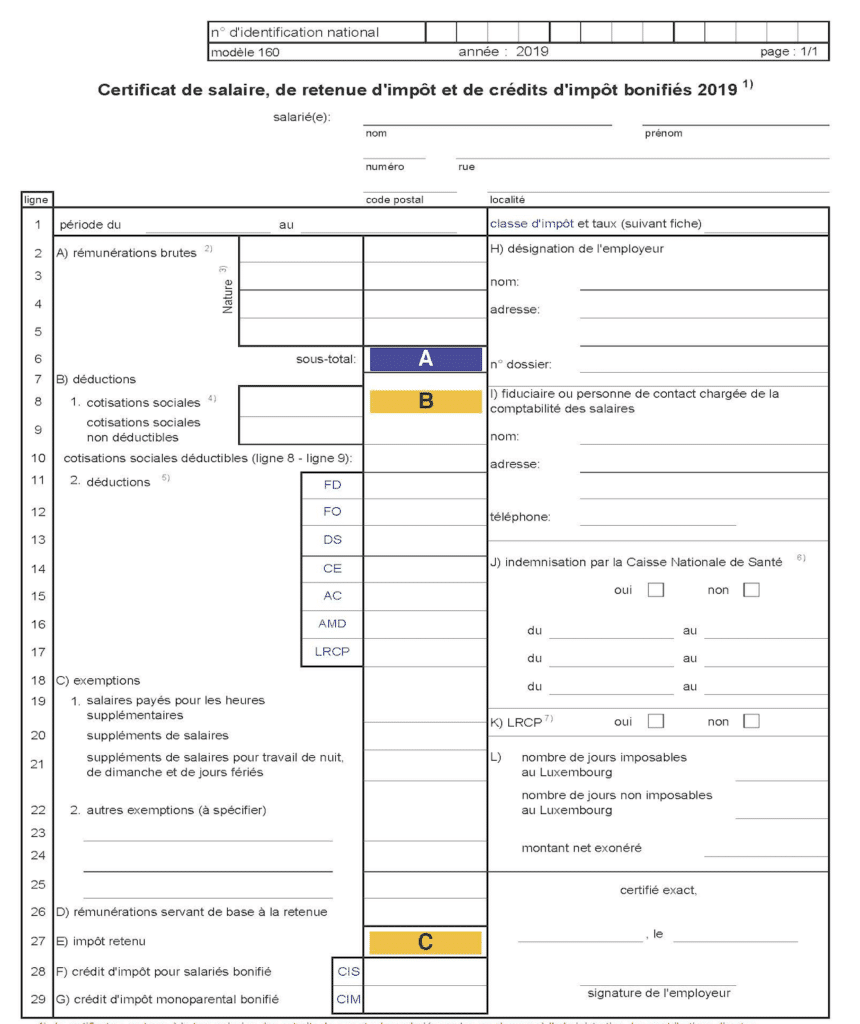

Les cotisations sociales B et l’impôt retenu C devront être déduits du sous total A. La rémunération nette après impôt luxembourgeois (le résultat A-B-C) devra être portée lignes 1AC à 1DC.

Le montant éventuel des frais professionnels doit être indiqué lignes 1AE à 1DE (frais réels). Si le travailleur frontalier n’opte pas pour les frais réels, un abattement forfaitaire pour frais de 10% sera automatiquement calculé.

Enfin, les pensionnés doivent remplir les lignes 1AH et 1DH (total des pensions nettes encaissées exonérées de source étrangère) de la déclaration n°2042C.

Si vous voulez plus d’informations concernant vos déclarations fiscales luxembourgeoises, françaises ou belges, vous pouvez consulter le site guidedesimpots.lu

Vous y trouverez aussi de nombreuses réponses concernant les crédits d’impôts, les pensions alimentaires, les assurances etc.

A lire : Frontaliers français, comment déclarer les prélèvements sociaux CSG/CRDS ?

A lire : Compte à l’étranger, le résident français et ses données fiscales

Pour laisser un commentaire veuillez vous connecter ou inscrivez-vous.

bonsai

Les cotisations sociales B et l’impôt retenu C devront être déduits du sous total A. La rémunération nette après impôt luxembourgeois (le résultat A-B-C) devra être portée lignes 1AC à 1DC.

Ne faut'il pas aussi déduire les heures supplémentaires et les différents suppléments de salaire s'il y en a vu qu'ils ne sont pas imposables, ça peut changer un peu la donne pour le calcul du taux effectif et de l'impot qui est dégagé suite à ce calcul

phany57

Bonjour. Je me suis plongée dans la déclaration des revenus. Sur son certificat de rémunération, mon mari a des heures supplémentaires notées dans la partie "EXEMPTIONS" ainsi qu'un montant noté dans la partie "Crédit d'impôt pour salariés bonifé". Dois-je les reporter sur la déclaration des revenus en France?

Merci pour votre réponse.

ulysse

Ok pour cette année,merci pour l'info. Et si on a oublié de cocher les cases l'année dernière...quelles conséquenses ? Merci.

Mich Mich

Bonjour

Quelle est le détail des frais réels que nous pouvons déduire lorsque nous sommes Frontaliers?

Merci

anum

Et surtout n'oubliez pas de cocher la case 8SH (et 8SI si vous êtes en couple) pour le ou les déclarant(s) qui sont affiliés à la sécurité sociale Luxembourgeoise.

C'est important lorsque sont déclarés des revenus du patrimoine en France comme des revenus locatifs ou des dividendes/intérêts étrangers par exemple.

Cela permet de ne payer que 7,5% de prélèvements sociaux au lieu de 17,2%...

Cordialement,

--

anum - assistance fiscale à domicile - fiscalité France/Luxembourg

Fiscaliste indépendant au service des frontaliers depuis plus de 10 ans

https://www.anum.fr/assistAdmin.html